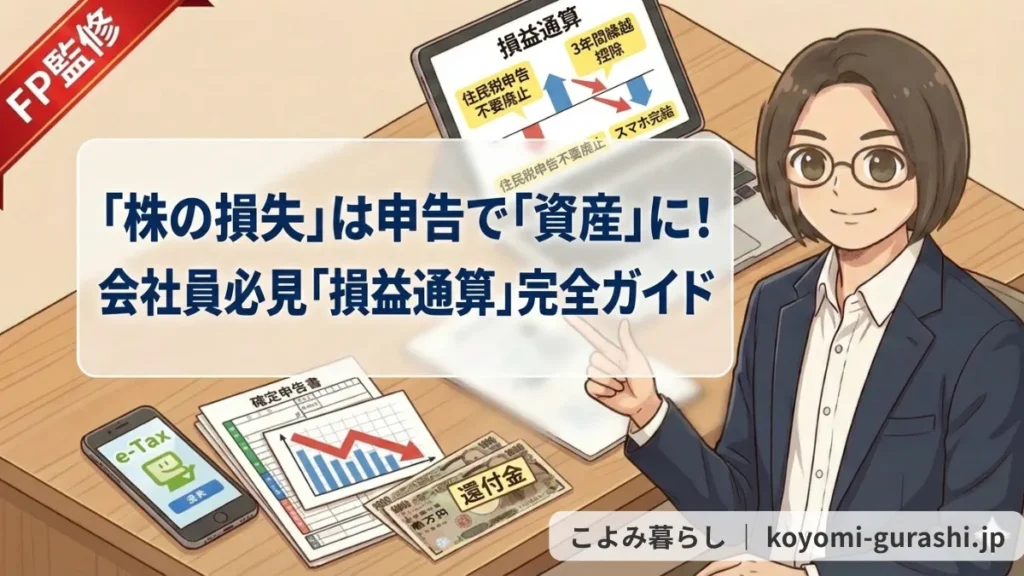

新NISAが盛り上がっていますが、皆さん、昨年の投資成績はいかがでしたか?

「周りは儲かっているのに、自分だけ損切りしてしまった…」

「口座を見たらマイナス〇〇万円。思い出したくもない」

そんなふうに落ち込んでいる方、ちょっと待ってください!

その「確定した損失」、そのまま放置すると本当に「ただの損」で終わってしまいますが、確定申告という「手続き」さえすれば、将来の税金を消してくれる「最強のクーポン券(資産)」に変わることをご存知ですか?

いわゆる「損益通算(そんえきつうさん)」と「繰越控除(くりこしこうじょ)」という仕組みです。

- 株の損失は確定申告で「将来の節税マネー」になる

- 会社員(社保加入)なら保険料アップの心配なし

- NISAの損は対象外(特定口座のみOK)

- 申告時に「繰越控除」のチェックを忘れると大損!

「でも、確定申告って難しそうだし…」

「会社にバレて怒られたりしない?」

そんな不安をお持ちの「会社員(給与所得者)」の方に向けて、元銀行員FPのこよみが、「絶対に損しないための手順」と「2024年(令和6年)度からの税制改正の落とし穴」について、どこよりも分かりやすく解説します。

そもそも「株の損益通算」って何?(5秒でわかる仕組み)

難しい税金用語は抜きにして、イメージだけで掴んでおきましょう。

通常、株や投資信託で利益が出ると、約20%の税金が引かれます。

例えば、A証券で20万円の利益が出たとします。すると、手元に来る前に約4万円の税金が天引きされてしまいます。

一方、B証券で30万円の損が出たとします。

このままだと、「A証券で税金を取られっぱなし」&「B証券で損しっぱなし」のダブルパンチです。

そこで「確定申告(損益通算)」の出番です。

国(税務署)に対して、「AとBを合算させてください!」と申告することで、以下のような計算に書き換えてもらえます。

[A証券の利益 20万円] - [B証券の損失 30万円] = [トータルの利益 ▲10万円]

トータルの利益がマイナス(ゼロ以下)になったので、「そもそも税金は発生しませんでしたね」ということになり、A証券で天引きされていた4万円がまるまる戻ってくる(還付される)のです。

「申告しないとどうなる?」→ 3年分のチャンスを捨てます

「面倒くさいから今回はいいや」と思っている方へ。

もし申告をしないと、以下の2つの大損を被ることになります。

- 取りすぎた税金が戻らない: さきほどの例で言えば、4万円をドブに捨てるのと同じです。

- 将来の節税権を捨てる: 損失を申告しておけば、そのマイナスを「3年間」繰り越してストック(繰越控除)できます。

もし来年、アベノミクス再来のような好景気で利益が出ても、繰越控除をしていなければガッツリ税金を取られます。

逆に、今年申告しておけば、「過去の損」を使って「将来の税金」をゼロにできるのです。

つまり、申告しないということは、「3年分の節税チャンス(クーポン券)を丸ごとゴミ箱に捨てる」のと同じこと。

詳しくは国税庁の公式ページにも記載がありますが、この権利を使わないのはあまりにも勿体無いです。

参考:国税庁 No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除

【重要】令和6年改正!「住民税申告不要」廃止の罠

さて、ここからが本題であり、多くのネット記事が触れていない(または情報が古い)「罠」の話です。

2024年度(令和6年度)の住民税から、ルールが大きく変わりました。

以前使えた「所得税だけ申告して、住民税は隠す(申告不要)」という裏技が廃止され、確定申告したデータは強制的に住民税の計算にも反映されるようになりました。

「えっ、じゃあ申告しない方がいいの?」

と不安になる方のために、一発でわかる「YES/NO診断チャート」を作りました。

Q. あなたが加入している健康保険は?

🅰 会社の社会保険(組合健保・協会けんぽ)

👉 判定:セーフ!(推奨)

株の申告をしても保険料は上がりません。安心して申告して税金を取り戻しましょう。

🅱 家族の扶養に入っている

👉 判定:要注意!

株の損失申告をすると、計算上「合計所得金額」が増えてしまい、38万円(48万円)の壁を超える可能性があります。

※「損したから大丈夫」とは限りません。申告前に必ず税務署等で試算してください。

🆎 国民健康保険(自営業・退職者)

👉 判定:計算が必要

還付される税金よりも、翌年の保険料アップの方が高くなる可能性があります。

なぜ「扶養」の人は危ないの?

ここで補足です。

「損をしている(マイナス)」なのに、なぜ扶養の壁を超えるのでしょうか?

それは、損益通算をするために「配当金(プラス)」も一緒に申告したり、そもそも申告手続きをすること自体で、今まで見えていなかった所得データが「合計所得金額」としてカウントされてしまうケースがあるからです。

その結果、以下の2つの悲劇が起こる可能性があります。

- 税金の扶養(配偶者控除)から外れる

- 社会保険の扶養(130万円の壁)から外れ、自分で保険料を払うことになる

数万円の還付金をもらうために申告したのに、結果として十数万円の負担増になっては本末転倒です。

扶養に入っている方は、必ず事前にシミュレーションを行ってください。

自営業・退職者(国保)の人は「還付 vs 増額」の計算を

国民健康保険料(税)や後期高齢者医療保険料は、確定申告で確定した「所得」に連動して計算されます。

もし、株の配当金にかかった税金を取り戻そうとして申告をした結果、その所得が保険料の計算に含まれてしまうと、

「数千円の税金を取り戻した代わりに、保険料が数万円上がってしまった」

という、目も当てられない事態になりかねません。

特に2024年以降は「申告不要制度」の実質廃止により、逃げ道がなくなっています。

自治体の窓口で「これを申告すると保険料はいくら上がりますか?」と試算してもらうことを強くおすすめします。

会社員(社保)のあなたは大丈夫!

逆に言えば、会社員(社会保険加入者)の方には、これらのデメリットはありません。

制度が変わっても、会社員にとっての「損益通算」は依然として「やるだけ得」な制度です。安心して進めてください。

会社にバレない?「住民税決定通知書」の攻防

「保険料は大丈夫でも、会社に『株で損した』とかバレたくない…」

という方も多いでしょう。

結論から言うと、損失申告(損益通算)なら会社にバレるリスクはほぼゼロです。

住民税の通知書は「税金が増えた時」に目立つものですが、今回は「税金が減る(または変わらない)」手続きだからです。

※ただし、自治体の処理方法や、過去の住民税の納付状況などによって、例外的に通知内容に差異が出る可能性はゼロではありません。「100%絶対」ではない点だけはご留意ください。

それでも心配な人への「おまじない」

念には念を入れるテクニックをお伝えします。

確定申告書を作る時(第二表)、「住民税の徴収方法の選択」という欄で「自分で納付」にチェックを入れておきましょう。

これは、「株の税金に関することだけ、会社ではなく自宅に通知を送ってください」という意思表示をするための項目です。

「副業バレ対策」で有名なこのチェックですが、2024年の制度改正により扱いが変わりました。

- 副業(事業・雑所得): 今まで通り「自分で納付」を選べば、会社に通知されません(有効)。

- 株(譲渡・配当所得): 残念ながら、制度上「自分で納付」を選ぶことができなくなりました(無効)。

つまり、株の申告データは自動的に住民税側にも統合されます。

ただし、今回のような「損失申告(マイナス)」であれば、そもそも追加の税金が発生しないため、会社に怪しまれるリスクは極めて低いと言えます。

「チェックしても完全に防げるわけではないが、やらないよりマシ」くらいの気持ちで考えてください。

【3ステップ】スマホで完結!e-Taxの入力手順

「理屈はもういいから、やり方を教えて!」という声にお応えして、実際の作業に入りましょう。

今はスマホとマイナンバーカードがあれば、こたつに入ったまま20分で終わります。

画面の指示に従うだけですが、絶対に間違えてはいけない「3つの分岐点」があります。

STEP1:書類の準備

証券会社から郵送された、またはサイトからDLした「特定口座年間取引報告書」を手元に用意します。

※XMLデータで連携できる人はもっと楽ですが、紙(PDF)を見ながら入力でも十分早いです。

STEP2:「分離課税」を選ぶ

申告書の作成コーナーに入ったら、所得の種類を選ぶ画面が出ます。

ここで必ず「分離課税の所得」→「株式等の譲渡所得等」を選んでください。

※「総合課税」や「配当所得」と間違えると計算がおかしくなります。

STEP3:【最重要】繰越のチェック

入力の最後の方で、「翌年以降に繰り越される株式等の譲渡損失額はありますか?」と聞かれます。

ここで必ず「はい」を選んでください。

これを選ばないと、来年以降の節税(繰越控除)ができません!

「損失申告用(第四表)」が作成されていることを最後に確認しましょう。

よくある勘違い「NISAの損」はどうなる?

最後に、最近増えている質問にお答えしておきます。

「新NISAで買った株が下がって損切りしました。これも損益通算できますか?」

残念ながら、答えは「NO」です。

NISA(ニーサ)は「非課税」の制度です。

「利益が出ても税金ゼロ」というメリットの裏返しで、「損が出ても、なかったことにされる(税金の計算には入れてもらえない)」という厳しいルールがあります。

ですので、NISA口座での損は、泣いても笑ってもそこで終わり。

他の口座の利益と相殺することはできません。

逆に言えば、「特定口座(課税口座)」で出した損失は、国が認めてくれる貴重な「財産」なのです。

NISAの損は切り捨てられますが、特定口座の損は拾えます。この違い、しっかりと使い分けましょう。

まとめ:会社員の特権「損益通算」を使わない手はない

長くなりましたが、結論です。

- 株の損失は、確定申告すれば「将来の税金を消すクーポン券」になる。

- 会社員(社保加入)なら、保険料アップの心配は無用。

- 「NISAは対象外」だけど、特定口座の損は宝の山。

「確定申告なんて、お金持ちがやるものでしょ?」

いいえ、違います。「知識のある人が、損を取り戻すためにやるもの」です。

私も最初は面倒で、「数万円くらい勉強代だ」と自分に言い聞かせて放置していました。

でも、その数万円があれば、美味しいお寿司が何回食べられたことか…(笑)。

皆さんは私のような後悔をしないように、今週末、スマホを片手に「資産防衛」してみてください。

やってみると、「あれ?こんなに簡単なの?」と拍子抜けするはずですよ。

本記事は、2026年1月時点の法令および一般的な情報に基づいて作成されています。税制は複雑であり、個人の状況(扶養の有無、自治体の条例など)によって取り扱いが異なる場合があります。

最終的な申告の判断や、個別の税務相談については、最寄りの税務署または税理士にご確認ください。

参考:国税庁ホームページ

コメント